Introduction

Coach Omnium vient de publier la 3eme édition de son étude sur la commercialisation hôtelière. Nous vous avons parlé de chaque édition tant le contenu devrait être connu de tout hôtelier. Il nous a paru indispensable et inévitable de parler de cette dernière version. Si vous n’avez qu’un seul document à lire d’ici la fin de l’année, c’est définitivement celui-ci.

Véritable baromètre pour la profession, elle propose une photographie des pratiques et des évolutions en cours. Les deux premières éditions avaient eu lieu en 2006 et 2011. Pour cette dernière-née, un panel de 370 hôtels, représentatif de l’offre de l’hôtellerie indépendante en France, a été interrogé.

Un hôtel qui marche est forcément un hôtel bien commercialisé.

Il faut certes, un bon produit, un bon emplacement mais aussi une politique de commercialisation active ! Et depuis 2011, les choses bougent : deux établissements sur cinq (un sur cinq en 2011) sont engagés dans une commercialisation active et trois sur cinq sont dans une démarche de commercialisation passive. Le grand changement : les hôtels se sont engouffrés résolument dans la commercialisation via le numérique. Mais ils continuent de négliger la commercialisation classique.

Premier vecteur donc : Internet. Il faut dire que 92% des clients, qu’ils soient « affaire » (45%) ou » loisir » (55%), préparent et organisent leur séjour sur le Net. C’est donc très logiquement que les hôtels indépendants (98,2%) s’y retrouvent : ils ont un site propre équipé, pour la plupart, d’un moteur de réservation (82,8%). Ils se sont aussi emparé des réseaux sociaux pour 74,1% d’entre eux (24% en 2011). Ils sont présents sur Facebook (86,5%) mais aussi Instagram (20,6%) et Twitter (5,6%).

La puissance des OTAs

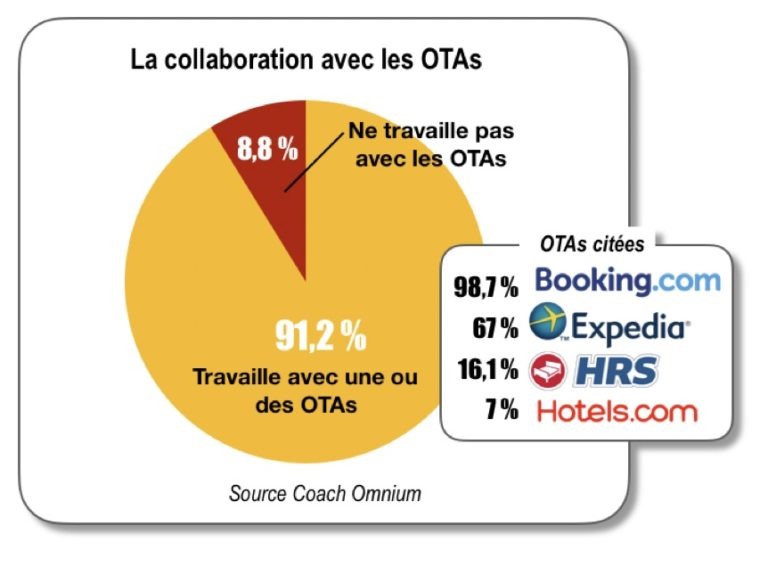

Sans surprise, les agences de ventes en ligne, les OTAs, sont aujourd’hui l’incontournable de la commercialisation sur Internet. Parmi les établissements questionnés, 91,2% travaillent avec ces partenaires (57% en 2011). Leader incontesté : Booking avec lequel 98,7% des hôteliers concernés ont contractualisé, suivi d’Expedia (67%), HRS (16,1%) et Hotels.com (7%). Plus inquiétant : 42% des hôteliers annoncent qu’au moins 40% de leurs chambres sont vendues via ce canal, chiffre qui peut monter jusqu’à 70% des ventes réalisées via les centrales de réservations et donc soumises à commission. Il existe aujourd’hui une véritable dépendance à ce canal de réservation et ce, alors que 4 hôteliers sur 10 seulement se déclarent satisfaits de leur collaboration avec les OTAs.

Bien que les hôtels indépendants aient du mal à développer leurs ventes directes, en dépit de leurs efforts (prix plus attractifs sur leur site, petits déjeuners offerts, information des clients, etc), ils s’attachent néanmoins à développer le référencement de leur propre site (83,4%) afin de remonter dans les recherches en particulier sur Google. Par ailleurs, ils continuent d’utiliser activement le mail et les e-mailings, une à plusieurs fois par an, pour aller chercher et fidéliser leurs clientèles (26,5%).

L’importance de la e-réputation

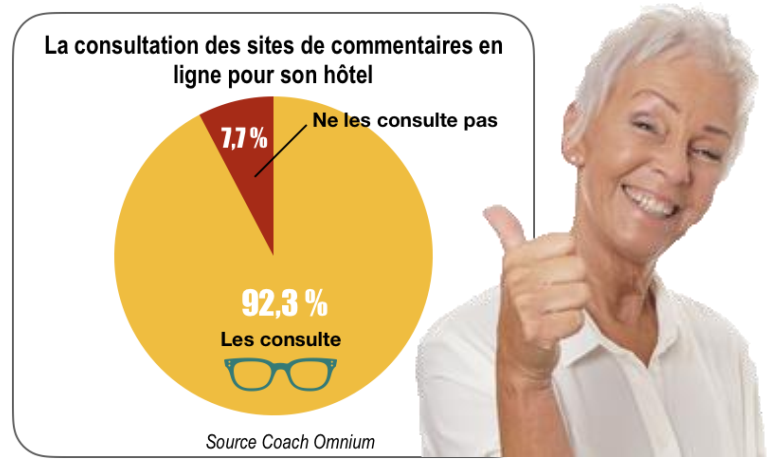

Autre bonne nouvelle de l’étude : les hôteliers ont pris conscience de l’importance de leur e-réputation. Seuls 7,7% font la sourde oreille et déclarent ne pas consulter leurs avis en ligne. Pour la très grande majorité (83,7%), la direction ou un membre de la réception assurent la veille sur les plate-formes et les OTAs et répondent à leurs avis positifs ou négatifs Plus de la moitié le font même de manière systématique. Mais il reste quelques irréductibles (16,3%) qui pensent que répondre ne sert à rien. Pourtant les avis donnent de précieuses informations à l’hôtelier sur la manière dont les clients vivent et voient son hôtel, sur la cohérence de son positionnement, son rapport qualité/prix… Avis et réponses de la direction construisent une véritable image de l’hôtel. Ils méritent donc d’être traités comme un véritable outil marketing, mais seuls 1% des hôteliers en confient la gestion à un prestataire professionnel.

L’évolution des apporteurs

Grands perdants de l’évolution de la commercialisation, les institutionnels et les chaînes volontaires. Les hôtels déclarent faire de moins en moins d’actions de commercialisation avec les offices du tourisme et CRT. De même, et les chaînes volontaires ne sont plus identifiées comme des apporteurs efficaces de clients. Signe indiscutable de cette tendance, de plus en plus d’hôteliers se détournent des enseignes volontaires qu’ils jugent coûteuses. Peu ou mal connues des clientèles, elles ont ainsi perdu près de 2 000 affiliés en 10 ans (-30%).

L’absence de prospection commerciale

L’étude met aussi en lumière une lacune majeure de la commercialisation de l’hôtellerie indépendante : la prospection commerciale de terrain ! Que ce soit par téléphone ou en rencontrant les entreprises de leur zone primaire, les hôteliers négligent voire ignorent le vivier commercial dont elles disposent. Avec des contrats corporate adaptés, et même si le démarchage peut avoir mauvaise presse, il s’agit d’une source de clients directs indéniable. Toutes les entreprises travaillent avec des clients, des fournisseurs, des commerciaux : quoi de mieux que l’hôtel d’à côté (avec lequel on a un contrat) pour les loger ! Ce potentiel dort tout près de beaucoup d’établissements alors qu’il représente un volume de chambres à l’année, libre de commission, des clients faciles à démarcher et des actions commerciales peu onéreuses !

L’impact du prix sur l’acte d’achat

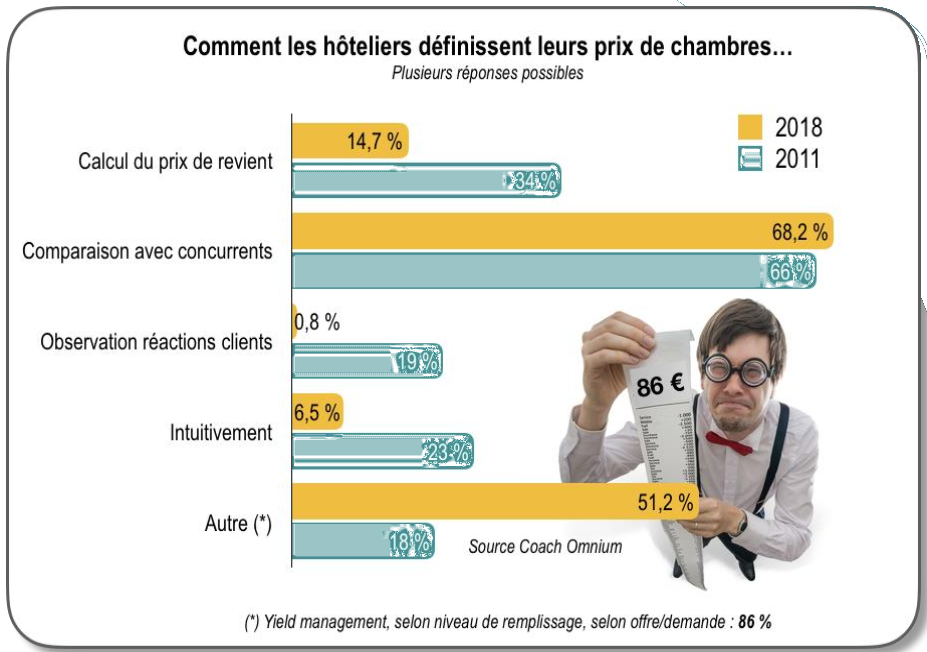

Contrat corporate, tarifs négociés, vente sur internet avec ou sans commission… les hôteliers ne peuvent faire l’économie de réfléchir à leur grille tarifaire. Le yield management s’impose peu à peu comme une pratique normale et communément admise. 76,5% des professionnels interrogés affichent aujourd’hui une offre tarifaire dynamique, adaptée en fonction de la saison, des jours de la semaine, du week-end, de l’événementiel local… Mais il n’en reste pas moins que la définition du bon prix reste difficile ! Se focaliser sur la concurrence ne peut être le seul ressort ; les prestations vendues ne sont pas comparables et l’alignement systématique des prix tend le marché à la baisse. Peu d’hôteliers se basent sur leur prix de revient en raison de la difficulté à le calculer. Juges de paix et pourtant peu écoutés, les clients, eux, estiment que les prix des hôtels sont trop chers que ce soit en fonction de leur budget ou au rapport offre/qualité/prix.

Conclusion

Il ressort de l’étude que les hôteliers peinent aussi à évaluer leurs retombées commerciales : le fameux retour sur investissement. Avec 70% des hôtels indépendants qui comptent moins de 40 chambres, il reste patent que la taille des équipes implique que la commercialisation continue de reposer sur la direction de l’entreprise. Peu ont recours à des prestataires extérieurs pour les accompagner : le manque de temps et de recul restent des obstacles difficiles à surmonter même si l’on constate une vraie capacité d’adaptation aux évolutions de leur marché.

Il est toujours compliqué de résumer des études complètes et pertinentes, j’espère simplement vous avoir mis l’eau à la bouche et donner envie de télécharger l’étude complète (gratuit)