PANORAMA 2021 sur les chaînes hôtelières intégrées en France

Réalisée en sa 24e édition par Coach Omnium depuis 1991, l’étude des chaînes hôtelières intégrées françaises et étrangères présentes en France

L’ÉVOLUTION DES CHAÎNES HÔTELIÈRES INTÉGRÉES EN 11 POINTS

1) – UN DÉVELOPPEMENT DÉSORMAIS POUSSIF

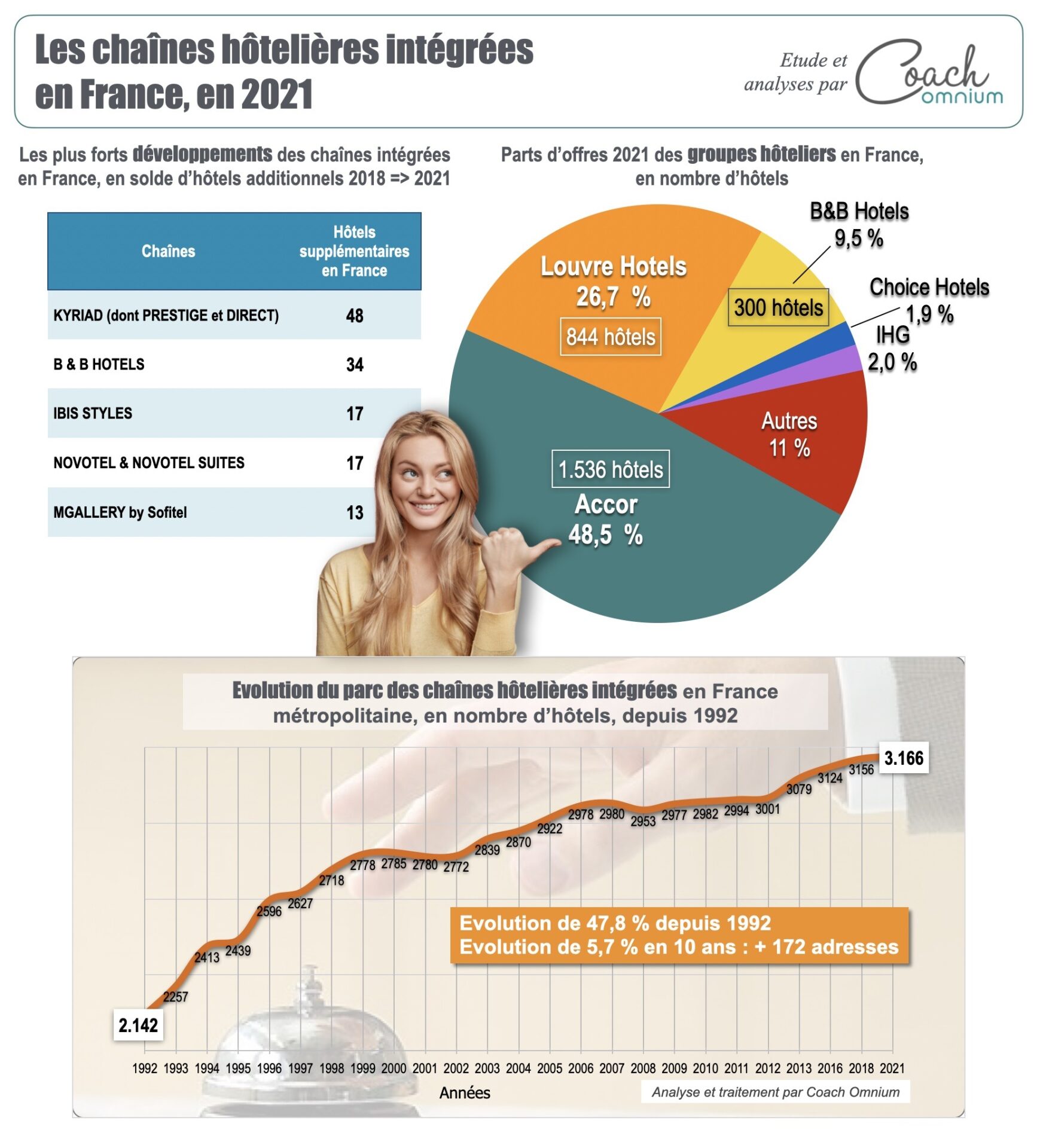

Jusqu’au milieu des années 2000, les chaînes intégrées s’enrichissaient méthodiquement de 100 à 150 hôtels au global par an en France. Mais depuis un bon moment, avec un marché arrivé à pleine maturité — un arbre ne poussant pas jusqu’au ciel —, leur parc plafonne à près de 3.000 adresses (3.166 hôtels en France en 2021).

L’enrichissement de leur catalogue est désormais poussif et mou depuis une quinzaine d’années à raison d’un solde d’une dizaine à une vingtaine d’hôtels de plus par an. Il en a été de même depuis trois ans où 77 adresses sont venues s’ajouter.

Mais ce « solde » cache évidemment des mouvements d’entrées et de sorties dans les inventaires, sans compter l’arrivée de nouvelles marques sur le sol français.

Sur 90 enseignes de chaînes intégrées recensées par Coach Omnium (contre 68 en 2016), 17 ont perdu des hôtels depuis ces trois dernières années. Sans compter des réseaux devenus trop petits que nous ne prenons plus en compte.

Les meilleurs développeurs depuis 2018 en France ont été Kyriad (+48 unités, dont Kyriad Prestige & Direct), B&B Hotels (+34), Ibis Style (+17) et Novotel (+17). A noter que les ajouts d’hôtels peuvent correspondre à des reprises, des créations, des franchises ou encore des changements de marques entre concurrents ou à l’intérieur d’un même groupe hôtelier.

Concernant la fusion chez Ibis lancée en 2011, faisant passer les Etap Hotels en Ibis Budget et les All Seasons en Ibis Styles, la marque à l’oreiller rouge, bleue ou verte affiche à présent 914 hôtels sur le territoire français métropolitain.

Quoi qu’il en soit, se développer par franchises, par reprises ou par créations demeure à présent difficile, même pour les grands groupes. On assiste également à des réductions significatives de l’offre de quelques chaînes pour diverses raisons plus ou moins patentes, avec pour conséquence la fuite de franchisés : déshérences des conduites de chaînes, investissements promotionnels insuffisants, erreurs stratégiques et/ou produits désormais obsolètes.

On retrouve ainsi des réseaux qui ont vu leur stock d’hôtels diminuer fortement : chez Balladins, il n’y a plus que 33 adresses en France en 2021 contre 185 en 2008. Campanile affichait 326 enseignes en 2010 contre 288 aujourd’hui. F1 (ex-Formule 1) n’est plus qu’à 162 unités en France contre 262 en 2010. Ou encore chez le groupe américain Choice, le parc hôtelier français a fondu comme beurre au four : il fédérait 133 hôtels il y a 10 ans pour à peine plus de moitié moins (61 adresses) en 2021.

Heureusement pour la plupart des franchiseurs que leurs contrats de franchises sont fixés sur de longues périodes, empêchant les franchisés de partir comme ils le souhaiteraient, le cas échéant.

UNE CHAÎNE HÔTELIÈRE INTÉGRÉE, C’EST QUOI ? : elles ont pour caractéristique de réunir des hôtels appartenant au groupe propriétaire de l’enseigne (filiales) et dans la plupart des cas (plus de 8 hôtels sur 10) des hôtels indépendants en franchise, avec ou sans contrat de gestion assuré par la chaîne. L’autre particularité est que les hôtels adoptent tous le nom de la chaîne et doivent respecter des normes de produit et de service plus ou moins poussées. Peu d’hôtels peuvent avoir un site Internet en propre. Il ne faut pas confondre les intégrés avec les chaînes volontaires (Logis, Best Western, Relais & Châteaux…), qui fédèrent des indépendants en simples contrats d’affiliation et non en franchise régentée en France par la Loi Doubin, bien plus contraignante pour les franchisés comme pour les franchiseurs. Dans les chaînes volontaires chaque hôtel garde son nom et l’hôtelier paie une cotisation et non une redevance.

Évidemment, il est sans doute utile de rappeler que la presque totalité des groupes hôteliers publient chaque année des communiqués de presse laudatifs avec des annonces de développement très musclé. Suivant les faits, il faut raisonnablement diviser par 2 à 3 le nombre d’hôtels qu’ils ouvriront ou qui les rejoindront réellement… sans parler du fait qu’ils présentent généralement les nouvelles adresses de leur catalogue, mais omettent de dire que des hôtels les ont quittés, quelquefois en grande quantité

2) – UNE ACTIVITÉ PLUTÔT SATISFAISANTE

En France, les chaînes regroupent des hôtels en moyenne 3 fois plus grands que les indépendants et certaines bénéficient d’une notoriété qui les avantage commercialement (près de 85 % de notoriété globale pour Ibis ! — études Coach Omnium). Elles restent également ouvertes toute l’année comparées à beaucoup de saisonniers chez les indépendants (38 %). Du coup, elles obtiennent des scores de remplissage plutôt bons.

Avant le Covid — les années 2020 et 2021, perturbées, ne peuvent pas être considérées comme représentatives du marché —, l’année 2019 a vu les chaînes hôtelières intégrées obtenir 68 % de taux d’occupation contre 57,3 % pour les indépendants (source Insee). Le remplissage des hôtels de chaînes intégrées est au global de 10 points supérieur à celui enregistré chez les indépendants. Mais cet écart diminue dans les grandes villes. Bien entendu, il s’agit là de moyennes. Certains réseaux caracolent à plus de 70 % de taux d’occupation ou même 84 % (avant le Covid) quand ils ont de nombreux établissements à Paris-Île-de-France. Tandis que d’autres atteignent péniblement les 55 %.

Bien que les chaînes intégrées ne regroupent que 18 % des hôtels français, mais 42 % des chambres, elles captent tout de même 51,7 % des nuitées hôtelières. Autrement dit, un peu plus d’une chambre louée sur deux dans les hôtels français l’est dans les chaînes hôtelières intégrées. Cela est dû notamment, encore une fois, à leurs grandes capacités (85 chambres en moyenne par unité) qui permet de travailler avec un mix-clientèle large et à leurs marchés d’implantation (surtout en milieux urbains) alimentés majoritairement par une clientèle d’affaires, qui voyage presque toute l’année.

En ce sens, les chaînes intégrées ont au global 52 % de leurs nuitées générées par une clientèle d’affaires contre seulement 35 % chez les indépendants. Mais, dans certains hôtels chaînés, dans les destinations et sites faiblement touristiques, la proportion de voyageurs d’affaires et de séminaires peut monter jusqu’à 90 % de la demande.

44 % des clients sont d’origine étrangère contre 57 % chez les indépendants. Cette faible représentation des touristes étrangers est due au fait que la majorité des hôtels de chaînes sont inscrits dans des gammes économiques (76 %) qui intéressent moins ce public. Autres particularités : la durée moyenne des séjours est plus courte dans les chaînes intégrées : 1,7 jour contre 1,9 chez les indépendants : effet clientèle d’affaires majoritaire. Et les hôtels de chaînes sont en moyenne 20 % plus chères que chez les indépendants, à gammes comparables.

3) – UNE POIGNÉE DE GROS OPÉRATEURS EN FRANCE

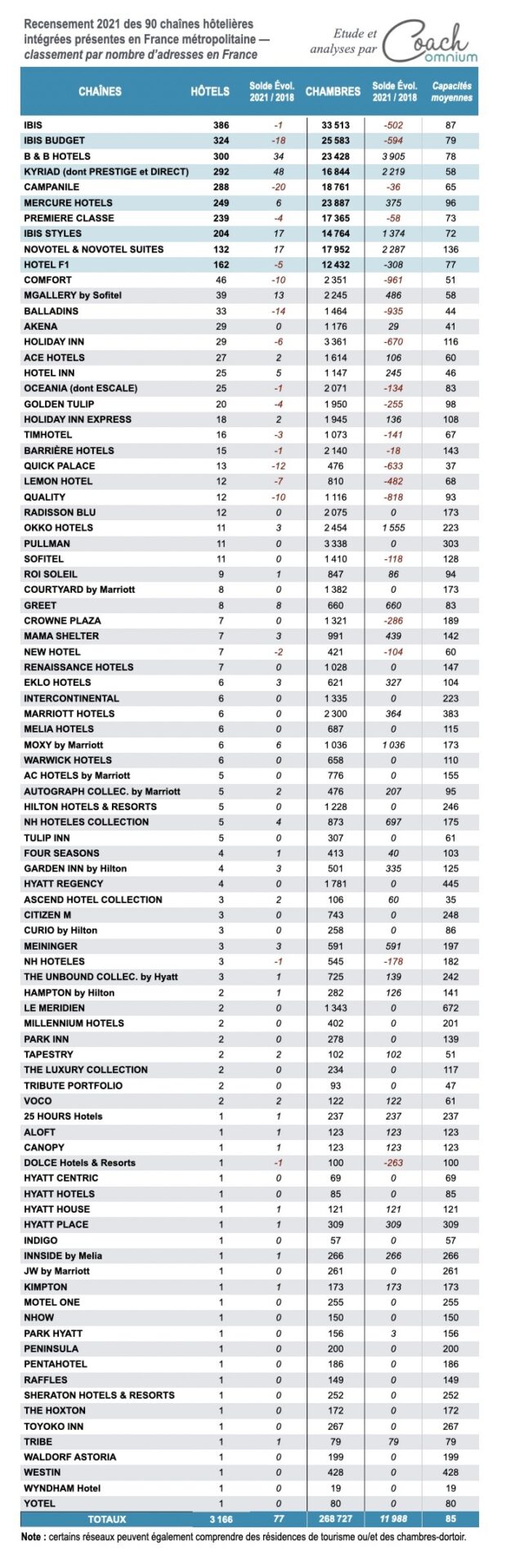

Les chaînes hôtelières intégrées fédèrent aujourd’hui en France, 3.166 hôtels pour 268.727 chambres sous 90 enseignes différentes recensées par Coach Omnium. Cela représente, encore une fois, presque 1 hôtel français sur 5. Dans les autres pays européens, la pénétration des chaînes va de 2 % à 11 % en moyenne, au maximum. La France est donc en quelque sorte le principal terrain de jeux des chaînes hôtelières en Europe.

Elles y ont une capacité moyenne par hôtel de 85 chambres contre 26 pour les établissements indépendants, ce qui, à nouveau, joue favorablement sur leur taux d’occupation : plus un hôtel est grand, plus il peut travailler avec un mix-clientèle élargi qui favorise son remplissage. Mais à l’international, la taille moyenne des hôtels de chaînes est deux fois plus grande, soit environ 170 chambres par hôtel.

En termes de répartition catégorielle, selon les positionnements tarifaires, les chaînes intégrées en France regroupent 3/4 d’hôtels dans les gammes économiques, 18 % en milieu de gamme et le reste (6 %) dans le luxe/haut de gamme. A noter que la notion de gamme indiquée ici ne tient plus nécessairement compte du classement officiel. Depuis le nouveau classement de 2009, la quasi-totalité des chaînes ont demandé à leurs hôtels de se faire attribuer une étoile supplémentaire par rapport à leur ancien classement, ce qui brouille tout. Car dans la majorité des cas, aucune prestation n’a été enrichie pour justifier de l’apport d’un classement supérieur.

Mais cette démarche est désormais vaine : la clientèle hôtelière ne s’intéresse plus aux étoiles (14 % — dont 8 % des seniors — contre 64 % en 2008) — sondages Coach Omnium. Pour les clients, la gamme est à présent déterminée par le prix, comme pour tout autre bien ou prestation. Aussi, pour des Ibis ou Campanile (par exemple), leur classement 3 étoiles, selon les nouvelles normes, ne leur confère pas le statut d’hôtellerie de milieu de gamme. Ils restent des offres économiques.

Si Coach Omnium recense 90 enseignes de chaînes intégrées en France, seule une poignée d’opérateurs contrôlent le marché. Fédérant 1.536 unités dans l’Hexagone (+20 depuis 2018), Accor domine toujours en chapeautant 48,5 % des hôtels de chaînes intégrées en France. Il est suivi assez loin derrière par Louvre Hotels — appartenant désormais au chinois Jin Jiang — qui a toutefois 844 adresses sous ses marques (+ 20 depuis 2018), soit 26,7 % de l’offre-hôtels. En tout, à peine 3 groupes hôteliers (Accor, Louvre Hotels et B&B Hotels) ont la mainmise sur 85 % des hôtels de chaînes intégrées présentes en France (voir graphique).

Mais si la part des réseaux sur l’hôtellerie est la plus forte chez nous comparée aux autres pays européens, ceux présents en France ont au global 87 % de leurs hôtels ailleurs que chez nous et 93 % de leurs chambres. A l’opposé, 1/4 sont des réseaux inscrits seulement entre nos frontières ou encore avec peu d’établissements situés à l’étranger.

Quant aux enseignes commerciales, le classement 2021 reste à peu près le même depuis ces dernières années. Seulement 10 enseignes dépassent la centaine d’hôtels dans l’Hexagone — voir tableau de classement ci-contre.

4) – FEU D’ARTIFICE DE NOUVELLES MARQUES

Si l’on trouve toujours depuis une trentaine d’années les mêmes marques sur notre territoire — les historiques —, convaincus qu’il faut se renouveler et savoir étonner la clientèle qui est blasée, les grands groupes hôteliers créent de nouveau, à foison, des nouvelles marques. C’est la grande tendance du moment. La plupart sont lancées aux Etats-Unis et dans d’autres pays d’Europe avant d’arriver en France, réputée être plutôt saturée en hôtellerie de chaînes. Il s’agit le plus souvent de concepts qui s’inspirent des boutique-hôtels ou encore du « comme chez soi » façon bon chic, bon genre. Airbnb fait des émules…

Si les chaînes hôtelières présentes en France ont vu près de 35 enseignes disparaître du marché depuis ces 30 dernières années, la création — donc — tous azimuts de nouveaux labels est de mise. On les veut sexy, surprenants et marquants, même si les offres lancées ne sont au final pas vraiment originales ni bluffantes : Lire notre analyse sur le sujet.

Indigo, Curio, Tribute Portfolio, Eklo, Okko, Canopy, Tru, Tesptry Collection, Mantra, Greet, Mondrian, Edition, Gaylord, Voco, Even, Moxy, Tribe, Avid… et tant d’autres, sont les nouvelles à très nouvelles marques que l’on peut trouver sur le marché. Beaucoup émanent des grands groupes hôteliers — Accor, Marriott, Hilton, IHG, etc. — et sont le fruit chez eux de réflexions euphoriques et intellectualisées, parfois haut perchées. Certaines enseignes existaient déjà à l’étranger et entrent à présent en France, telles que Garden Inn, Ascend, Citizen M, Curio ou encore Tribute Portfolio, par exemple.

Officiellement, il s’agit, pour les concepteurs des nouvelles marques, d’adapter des offres aux attentes et comportements d’achat des voyageurs. En réalité, c’est une véritable inflation de nouvelles enseignes où chaque groupe hôtelier répond à ses concurrents eux-mêmes créateurs ou recopieurs de concepts, pas forcément nouveaux, mais juste customisés. Comme si plus un groupe a de chaînes, plus il doit être considéré comme important.

Sauf que la gestion d’une marque a un lourd coût que les groupes hôteliers veulent ignorer. Mais, l’objectif est aussi, voire avant tout, de plaire à des investisseurs et des futurs franchisés pour assurer un développement rapide. Quoi de mieux alors que de parler de nouveauté, d’originalité (ce qui est rarement le cas) et de produits déstandardisés pour attirer ?

Le problème est que la clientèle hôtelière avoue ne rien comprendre à cette profusion d’enseignes nouvelles, qui n’ont ni notoriété, ni image intelligible. Et la présentation de leurs caractéristiques convainc difficilement, y compris chez les développeurs chargés de trouver des franchisés. Ce qui n’empêche pas les franchiseurs de demander des redevances et droits d’entrée astronomiques aux franchisés qui acceptent de les rejoindre, alors même que ces chaînes ne peuvent pas représenter un impact commercial quelconque, même avec un groupe hôtelier derrière.

5) – LES GROUPES HÔTELIERS CHINOIS S’IMPOSENT

Alors qu’il n’a jamais été aussi difficile d’établir des prévisions d’activité — même à un mois près — et de comprendre les évolutions de la demande, il reste des groupes financiers pour continuer à investir dans l’hôtellerie de chaînes. Pour des raisons inconnues (compte tenu des faibles rendements comparés à d’autres secteurs d’activité), les fonds d’investissements s’étaient massivement intéressés au secteur et ont fait de l’entrisme ou ont mis le pied dans les grands groupes d’hôtellerie, que la bourse continue à malmener, le cas échéant.

La nouveauté est bien sûr l’arrivée aussi discrète et inattendue que surprenante de nouveaux opérateurs outsiders : des groupes hôteliers chinois. Ils reprennent aux fonds d’investissements tout ou partie des opérateurs hôteliers ou accompagnent ces groupes en étant minoritaires dans leur capital (en attendant que…).

Jin Jiang, Fosun, HNA, Green Tree, Huazhu… qui avait entendu parler de ces acteurs hôteliers et/ou touristiques chinois avant qu’ils ne débarquent comme un seul homme dans les conseils d’administration de nos groupes de tourisme et d’hôtellerie, mais aussi dans nos aéroports ?

Jin Jiang — qui est le premier groupe hôtelier de Chine — est furtivement monté au capital du leader français, Accor. Il est passé de 2 % du capital à 13 % (au 30 juin 2021). Le même avait repris le groupe Louvre Hotels (Campanile, Première Classe, Golden Tulip, Kyriad) au fonds Starwood Capital ; il continue à faire ses courses capitalistiques dans le tourisme mondial et européen. Fosun a quant à lui racheté le Club Med. Le chinois Huazhu Hotels Group, poids lourd de l’hôtellerie au niveau mondial et également connu sous le nom de China Lodging Group, est entré au capital d’Accor, à hauteur de 4,2 % aujourd’hui.

Au passage, ce dernier récolte un autre actionnaire étranger via Qatar Investment Authority (QIA), à 11,3 % de son capital.

Quand les aspects financiers ne sont pas directement concernés, nos chaînes signent des accords en joint-venture avec ces groupes chinois destinés à se faire aider pour leur développement en Chine. Ou encore à faire venir la clientèle chinoise dans leurs hôtels en Europe ou en France. « Les Chinois investissent dans le tourisme car ils pensent que c’est un secteur d’avenir », explique un intermédiaire qui fait la tête chercheuse pour ces investisseurs asiatiques aux chéquiers séduisants.

Il est aujourd’hui permis de penser que la substitution des fonds d’investissements — aux logiques courtermistes et uniquement financières, peu enclines à lâcher de l’argent pour rénover les hôtels (par exemple) et à donner des moyens numériques et commerciaux — par des groupes hôteliers, même chinois, pourrait être un avantage. Eux, en étant hôteliers, devraient comprendre les priorités en termes d’investissements, de moyens et de priorités professionnelles que les fonds d’investissement préféraient ignorer royalement. Mais, cela reste des hypothèses et on attend de voir « en vrai »…

6) – EXIT L’UNIFORMITÉ !

Sur le plan qualitatif, par le fait que les clientèles hôtelières préfèrent de plus en plus la diversité par des hôtels personnalisés, originaux, voire atypiques, tout en se voyant garantir des normes de services professionnelles, les chaînes intégrées cherchent à s’adapter à cette tendance de la demande pour du déstandardisé. Y compris dans les gammes économiques historiquement moins concernées par cet aspect. Même si dans les gènes des chaînes intégrées, les habitudes à l’uniformisation ont la dent dure.

Déstandardiser le produit physique est aussi le moyen de pouvoir recruter plus facilement (et plus rapidement) des franchisés aux hôtels déjà existants. Avec l’informatique et les progrès dans l’équipement et la construction, la personnalisation ne coûte plus nécessairement plus cher que la standardisation.

A présent, une soixantaine d’enseignes sur 90 présentes en France ont une démarche plus ou moins poussée de « désuniformisation » de leur offre physique (hôtels et parfois chambres différents les uns des autres). Les autres restent encore plutôt stéréotypées comme à l’origine des réseaux intégrés, surtout dans les catégories premier prix ou de milieu de gamme, avec des modèles économiques particuliers.

Il reste la grande question de la rénovation des hôtels, sachant que pratiquement toutes les chaînes ont fait concevoir des chambres new look, parfois attractives et modernistes. Sauf que ces dernières n’ont pas été essaimées aussi fortement que les opérateurs ont bien voulu l’annoncer un peu vite. Aujourd’hui encore, des communications musclées promettent que les parcs vont être rénovés significativement. On demande à voir, car d’autres avant eux l’avaient avancé eux aussi, mais sans effet significativement visible sur le terrain. Ou si peu.

Bref, si les chambres des hôtels sont régulièrement entretenues, les nouveaux concepts n’ont pas été déployés magistralement depuis ces quelques années. On se contente pour l’instant de repeindre les murs, de changer les revêtements de sol et les literies, ainsi que les téléviseurs. On ne touche quasiment pas aux salles de bains, aux looks souvent fatigués, sinon superficiellement… Bref, l’hôtellerie des chaînes vieillit, se ringardise parfois et perd en design attractif. Moins dans le luxe.

En tout, à peine près de 1/4 du parc des chambres de plus de 10 ans des chaînes a été rénové de fond en comble. Le reste de ce qui est fait est juste de la cosmétique et du « ripolinage ». Nous avons déjà expliqué que les fonds d’investissements qui détiennent (détenaient) la plupart des grands réseaux ne sont pas chauds pour dépenser de l’argent dans les gros chantiers de rénovation. La crise économique de 2008–2009, qui est passée par là, a favorisé ou prétexté cette situation attentiste et celle du Covid ne devrait pas permettre de voir des changements remarquables dans ce constat. Ils préfèrent opter pour la procrastination, tandis que la clientèle s’en aperçoit de plus en plus.

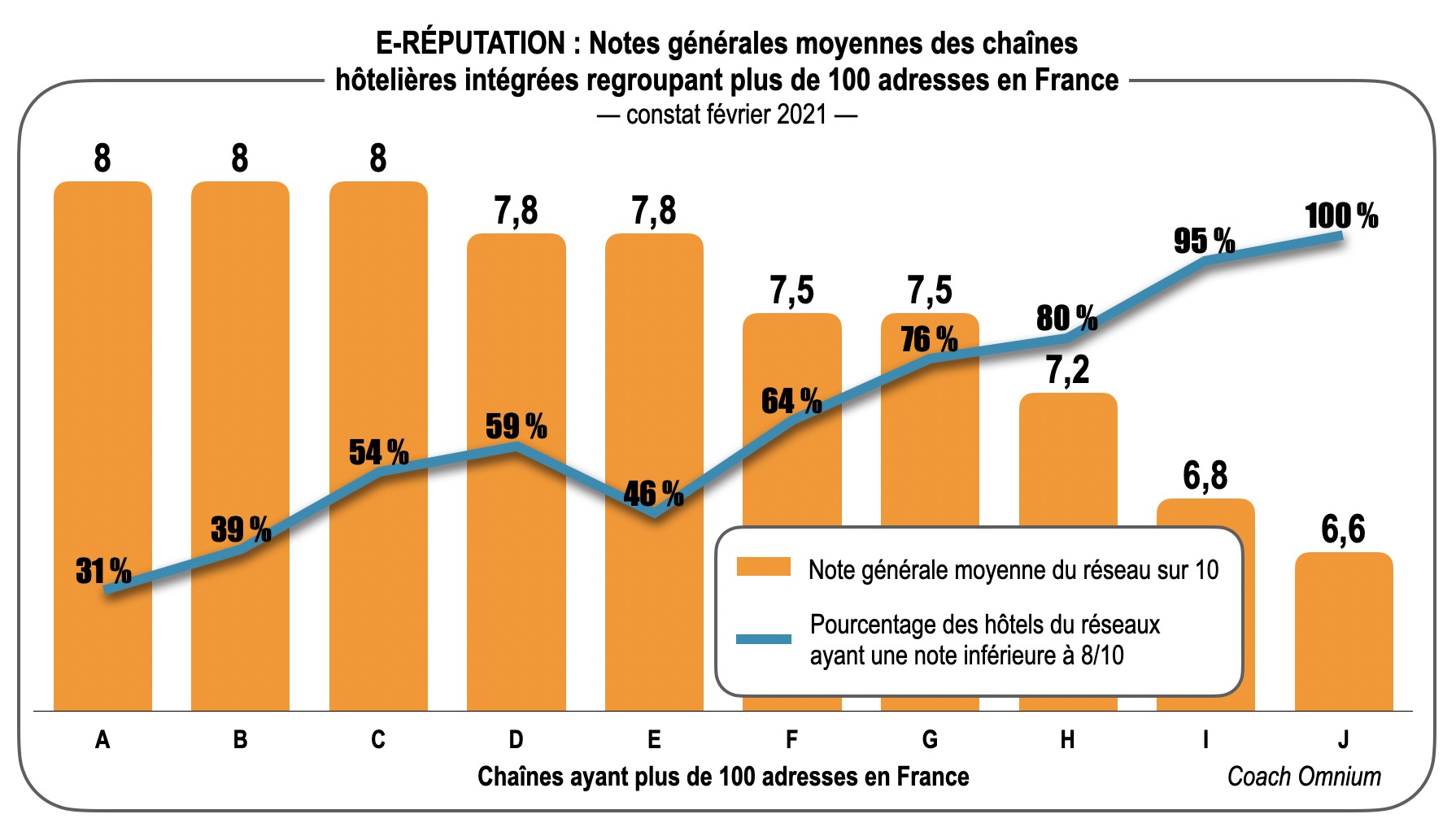

Et cela se voit dans les e-réputations d’hôtels de beaucoup d’enseignes, pas forcément très reluisantes.

7) — UNE E-RÉPUTATION « BORDERLINE »

Nous venons de réaliser une étude sur l’e-réputation et les notations déposées par les clients sur les hôtels des grandes chaînes présentes en France, celles qui ont plus d’une centaine d’adresses et qui sont une dizaine. Le résultat est à la fois surprenant et affligeant.

Les meilleures notes moyennes par réseau sont de 8/10 sur Booking (première plateforme de ventes en ligne) et concernent des enseignes plutôt moyen à haut de gamme. La meilleure note est 9/10 (4,5/5 sur TripAdvisor et Expedia). Mais au global, toutes enseignes confondues, à peine …5 établissements ont 9/10 (et pas plus de 9) sur les près de 2.500 hôtels scrutés !

Quatre chaînes obtiennent entre 7,5 et 7,8/10, ce qui est mauvais. Le pire étant pour deux réseaux notés en moyenne à 6,6 et 6,8/10, ce qui est furieusement médiocre.

Comment cette situation est-elle possible quand les dirigeants de chaînes ou la communication des groupes hôteliers affichent volontiers des promesses de qualité, voire d’excellence, bien en décalage avec la perception de leurs clients ? En premier, nous venons de le dire, le vieillissement des hôtels affecte l’image des enseignes. Le côté trop fonctionnel et pas assez chaleureux des établissements joue également défavorablement sur leur e-réputation. La cherté (tarifs des chambres et des petits déjeuners) peut influer en créant une perception de mauvais rapport qualité/prix. Enfin, plus une marque est connue et moins les consommateurs non réguliers lui font de cadeaux. Sorte de défiance. Face à des promesses de qualité fortes, les dysfonctionnements et défauts sont d’autant plus fortement dénoncés par les clients déçus.

8) – DES NOUVEAUX CONCEPTS POUR SE RELANCER

Si les chiffres de fréquentation de l’hôtellerie de chaînes restent globalement satisfaisants comparés à ceux des indépendants, la clientèle se montre de plus en plus lassée de l’hôtellerie en général et des chaînes en particulier. Non pas qu’elle n’aime plus ou qu’elle déteste. Elle n’a simplement plus d’émotion ni d’attirance. Il est difficile de surprendre des gens qui voyagent beaucoup, à l’instar des clients d’affaires souvent blasés, par exemple. Il faut bien le dire, les chaînes sont au global de moins en moins attractives, sauf quelques exceptions parmi les nouveaux venus.

Il n’y a plus que près de 20 % des voyageurs d’affaires (les plus gros consommateurs de nuitées) qui déclarent préférer ces types d’hôtellerie chaînée lors de leurs séjours professionnels ; ils étaient 62 % en 2006, selon les études régulières de clientèles que réalise Coach Omnium. C’est l’effet OTAs (voir plus loin), mais aussi les changements de regard sur l’hôtellerie ou encore les nouveaux concepts d’hôtellerie ou de para-hôtellerie (type Airbnb) qui donnent un coup de vieux aux codes du « sans surprise ». Sans compter une libéralisation par les entreprises dans leurs chartes de voyages d’affaires à propos des modes d’hébergement, imposant à leurs collaborateurs uniquement des budgets plafonds à ne pas dépasser plutôt que des styles ou marques d’hôtels à choisir.

Les nouveaux entrants comme Okko, Eklo, Generator, Mob, Moxy, Eklo, Citizen M, etc. et tant de boutique-hôtels à succès détrônent les anciens et leur donnent des rides très visibles. Même s’ils sont peu nombreux par rapport à la masse du parc hôtelier de chaînes existant et ne pourront pas changer l’image du secteur.

Pour tenter de casser cette lassitude par la clientèle, les chaînes réagissent plus ou moins fortement et plus ou moins bien. Elles versent à présent dans le lifestyle à toutes les sauces, inspiré du positionnement réussi d’Airbnb : literie de grand confort même dans l’économique, refonte de la restauration et food corners permanents (Okko, Comptoirs Campanile…), food-trucks dans les gammes super-économiques (Eklo, F1…), chambres très économiques au confort minimaliste mais que l’on peut enrichir par des prestations à la carte (Eklo, Easyhotels…).

Les nouveaux lobbies d’hôtels sont plus ouverts et ne sont plus réservés à la seule fonction d’accueil et de passage. Ils sont conçus pour que le client puisse y travailler, se restaurer, s’amuser, se poser, se détendre, se sociabiliser, voire cuisiner. On voit également une entrée de moins en moins timide d’espaces de coworking. Initiés par les grands opérateurs hôteliers, les concepts de lobby repensés fleurissent : le lobby de Courtyard by Marriott, celui « Comme à la maison » de Mercure avec la Kitchen Lounge, l’Open Lobby de Holiday Inn, le Méridien Hub ou encore celui de Okko ou d’Eklo,…

Dans le low cost (F1, Eklo, Ibis Budget…), on essaie « l’hybridisation » avec les locations « au lit », dans des chambres-dortoirs à partager, inspirée de Generator à Paris, appelé auberge de jeunesse de nouvelle génération ou Hostel. Mais, on ne sait pas ce que cela pourra donner comme succès au-delà des grandes villes touristiques et d’une (micro ?) niche de clientèle intéressée.

Mais, tout cela ne suffit généralement pas. Et juste donner un coup de peinture avec des couleurs acidulées à la mode, s’auto-proclammer chantre du lifestyle, faire trôner un babyfoot dans le hall et placer des bibelots sur des bibliothèques… ne peut rajeunir une offre qui n’a plus rien à donner. Faire du neuf avec du vieux n’est pas patent. Et même, proposer un mauvais Wifi, voire un Wifi payant (!), des couloirs d’étages et des ascenseurs tristes, des salles de restaurants au décor désespérant, des salles de séminaires à l’ambiance glaciale, des salles de bains mal éclairées, des TV avec peu de chaînes,… est encore la norme dans beaucoup d’hôtels de chaînes.

L’on voit bien que des nouveaux concepts de chambres et de services présentés comme révolutionnaires, high-tech ou avant-gardistes par leurs auteurs (les patrons de chaînes, les décorateurs, les architectes) n’étonnent plus — ou surtout pas longtemps — et ne font pas vraiment mouche de façon flagrante. En tout cas pas de manière à permettre de développer les ventes et de capter de nouveaux publics durablement. Dans le meilleur des cas, passé l’effet de curiosité, on se tourne vers autre chose. D’où la volatilité de la clientèle qui papillonne volontiers, attirée par d’autres lumières.

Ainsi, les chambres spéciales pour ados n’ont pas rencontré le succès espéré. Pas plus que celles pour femmes seules, parquées en étages sécurisés. Et ainsi de suite. Nés dans les cerveaux de cadres de sièges de groupes hôteliers, imaginés sans interroger un seul client et sans être testés sérieusement, il s’agit là souvent de concepts totalement intellectualisés, sans lien avec les attentes de la clientèle. Ou si mal.

Et même dans ce qui est présenté comme innovant, on assiste à un mimétisme généralisé : tout ce qui est nouvellement lancé ressemble de près ou de loin au reste. L’impression de « déjà vu » s’impose et la fausse démarche de renouvellement fait un flop. Les vraies nouveautés, quand elles existent, sont aussitôt recopiées par les concurrents en peu de temps. Y compris les erreurs de conception.

En résumé, il ne sert à rien de venir avec un nouveau nom de réseau, souvent étrange, de rebaptiser une chaîne ou de redessiner le logo. Le public n’est pas dupe et attend autre chose. Enfin et il fallait le dire, toutes les chaînes ou presque s’affirment « éco-responsables », à la pointe du développement durable, voire « éco-chics » pour être dans le courant. Mais, se repeindre avec sincérité en vert n’est pas aussi facile que de se prétendre écolo. Le green-washing est monnaie courante dans les chaînes hôtelières, comme ailleurs.

9) – UN IMPACT COMMERCIAL EST DE PLUS EN PLUS INCERTAIN

Sur le plan de l’impact commercial des chaînes auprès de la clientèle hôtelière, à peine 12 enseignes, sur une centaine présente en France (y compris chaînes volontaires), qui sont citées spontanément par la clientèle hôtelière, dépassent le score de 40 % de notoriété globale et seulement 3 caracolent à plus de 70 % (études de notoriété des chaînes hôtelières auprès des clientèles hôtelières par Coach Omnium). Sans notoriété, on n’est rien. C’est elle qui fait vendre en premier. Or, il ne s’agit pas juste de lancer une chaîne, encore faut-il se doter des moyens pour qu’elle soit appréciée, connue et qu’elle puisse trouver puis fidéliser la clientèle. Et cela demande de gros budgets que peu d’opérateurs sont capables de dépenser.

Pour regagner des clients, les chaînes cherchent — on l’a vu — à innover commercialement, à proposer de nouvelles offres et des outils destinés à capter les voyageurs. Toutes, plus ou moins, lancent leurs applications pour smartphones et pour tablettes. Beaucoup refondent leur programme de fidélisation qu’elles veulent plus dynamique et plus accrocheur. Les portails de réservations se sophistiquent. L’e-marketing se généralise, quitte à harceler les clients avant et après les séjours par l’envoi de mails non sollicités et assommants…

Certains groupes vont vers la diversification en reprenant des entreprises spécialisées dans la Net-économie, dans la conciergerie, dans la location d’appartements de luxe.

Dans un même temps, les grandes chaînes consacrent de moins en moins de moyens à la prospection physique de la clientèle d’affaires, se concentrant uniquement sur les grands comptes, délaissant ainsi toute la masse de PME la plus génératrices d’hébergement et de séminaires. Au grand dam de leurs franchisés. Mais, tout cela semble vain car les voyageurs d’affaires veulent de moins en moins être enfermés dans des contrats corporate et dans des systèmes de fidélisation — voir notre analyse sur la clientèle d’affaires.

Quant aux applis mobiles hôtelières, si 45 % des clients d’hôtels en ont téléchargé une ou plusieurs, selon la dernière enquête de Coach Omnium, seulement 15 % les utilisent parfois ou régulièrement. L’outil est banalisé, mais se montre encore pour le moment peu fructueux.

Pour l’heure, la plupart des chaînes hôtelières intégrées sont encore dans un marketing de l’offre et pas dans celui de la demande. Si elles questionnent leurs clients (formulaires en ligne) à l’issue des séjours pour cerner la satisfaction, elles font peu d’études sérieuses de clientèles pour faire évoluer leur offre et ne se donnent pas encore beaucoup de moyens pour être connues du public, hormis une poignée de leaders historiques.

Une chaîne a récemment fait interroger les Français pour savoir ce qu’ils avaient fait chez eux lors de leur confinement lié au Covid, afin d’adapter ses offres à ces « nouvelles tendances », pourtant apparues dans un contexte atypique. Résultat du sondage : cuisine, sport, cinéma à la TV, soins personnels… Mais, personne ne peut croire que l’on a envie de faire et de retrouver la même chose lorsqu’on se rend à l’hôtel que ce qu’on fait chez soi…

10) – LA RUDE MENACE DES OTAs

S’il existe un grand bouleversement dans l’univers des chaînes hôtelières (comme pour l’ensemble de l’hôtellerie) et une source d’inquiétude, c’est bien celui provoqué par internet, les moteurs de recherches, les comparateurs et surtout les agences de voyages en ligne (OTAs). Pour ce qui concerne ces dernières, les groupes hôteliers ne les avaient pas vu venir et les considéraient avec condescendance. Jusqu’à il y a encore peu de temps, ils les voyaient du coin de l’œil comme de simples cyber agences de voyages, version virtuelle des agences « en dur ». Rien de menaçant, en somme. Erreur.

Les OTAs sont, on le sait désormais bien, de véritables ogres du Net et agrippent jour après jour plus de réservations hôtelières. 46 % des clients d’hôtels européens interrogés par Coach Omnium déclarent passer par les OTAs régulièrement ou occasionnellement, et seulement 24 % via les centrales de réservations des chaînes hôtelières (intégrées et volontaires). Et cette part diminue mois après mois.

Car les OTAs ont un sérieux avantage sur les chaînes hôtelières. Là où ces dernières ne peuvent proposer que des hôtels inscrits globalement dans un même registre de gamme et/ou de produits, voire dans l’uniformité de leur offre, les OTAs avancent un fantastique choix d’hôtels (et d’autres hébergements). Et ce, à tous les prix, des chaînes et des indépendants, sans compter leur omniprésence forcenée sur les moteurs de recherche.

Or, les clients d’hôtels ne montrent plus comme par le passé de préférences réelles entre chaînes et indépendants, comme déjà expliqué, et n’ont plus d’idées nécessairement arrêtées sur un style d’hôtel au moment de réserver, hormis par rapport à un budget à ne pas dépasser ou par rapport à un contexte particulier (week-end en amoureux, fête familiale…).

L’offre des OTAs, plateformes désormais très populaires, peut ainsi sembler davantage adaptée à ce que les voyageurs veulent à présent : le choix, la variété, la souplesse, la sécurité, des garanties (en cas de problème) et la facilité commerciale. Certes, les chaînes intégrées offrent encore — quelquefois — des garanties en termes de confort, d’équipement et de consumérisme. Mais, les différences s’estompent tout doucement.

Il est désormais facile de se faire une idée assez fiable sur les hôtels grâce aux sites de commentaires de clients, associés aux photos prises et publiées par eux. La qualité et la promesse de qualité ne sont pas ou plus l’apanage des chaînes, non plus.

Cette situation commence à poser un furieux souci aux groupes hôteliers et surtout aux franchiseurs pour rassurer leurs franchisés. Ce n’est pas tant une question de prix à payer, car les grands réseaux ont obtenu des taux de commissions réduits de quelques points à reverser aux OTAs qui les vendent (comparés à ce que paient les indépendants : à partir de 17 % en moyenne). C’est avant tout un problème de performance commerciale que les OTAs opposent aux chaînes. Car les hôteliers s’affiliaient à un réseau pour bénéficier davantage de clients et accessoirement pouvoir vendre plus cher. Cela justifiait la redevance.

L’action promotionnelle hautement efficace des OTAs discrédite commercialement celle des chaînes hôtelières, qui ne peuvent, sauf exception, obtenir les mêmes résultats. D’ailleurs, en entrant des recherches d’hôtels par mots-clef sur Google (premier moteur de recherche en Europe), seulement une poignée de sites de chaînes apparaissent dans les 2 premières pages de réponses. Or, 80 % des voyageurs s’arrêtent à la première page et 20 % ne dépassent pas la seconde. Autant, dire qu’un mauvais classement dans les requêtes équivaut à ne pas exister sur Internet.

C’est la raison pour laquelle de plus en plus de franchisés commencent à remettre en question leur affiliation à un réseau. Ils se demandent si, au final, payer des commissions aux OTAs, mêmes élevées — mais qui sont proportionnelles aux réservations reçues — ne leur coûterait pas moins cher que de régler des factures essentiellement fixes et assez onéreuses à un franchiseur, qui ne peut prouver sans parfois mentir son efficacité commerciale. Même s’il oblige les hôteliers à ne pas disposer de sites Internet propres et sont dépendants de celui de la chaîne.

• Voir notre article : Les OTAs pervertissent le modèle commercial des chaînes hôtelières.

Du coup, un opérateur comme Accor avait lancé une marketplace qui devait concurrencer les OTAs et accueillir des indépendants placés parallèlement aux hôtels du groupe. Mais, — conséquence pourtant totalement prévisible — le système n’a jamais décollé et le groupe l’a abandonné au bout de deux années seulement.

Comment cela aurait-il pu peser face à Booking avec ses plus de deux millions d’hébergements dans le monde, 22 millions de chambres dans 120.000 destinations et les plus de 2 milliards de dollars qu’il dépense chaque année pour son marketing ? Pour ne parler que de lui. Aucun groupe hôtelier ne peut rivaliser et dépenser autant — même proportionnellement à son parc hôtelier — pour la promotion de ses chaînes.

11) – CONSÉQUENCES DU COVID ?

Paradoxalement, la crise sanitaire devenue crise économique a vu les chaînes hôtelières être parmi les premiers affectés par une chute de la demande, recevant surtout des voyageurs en déplacements professionnels et des séminaires. Or, le tourisme d’affaires s’est effondré avec l’arrivée du Covid et on ne sait pas encore à quel niveau et à quelle vitesse il va reprendre quand tout se calmera.

Il faut ajouter que la demande hôtelière a fait défaut dans les grandes villes, là où sont majoritairement installées les hôtels de chaînes, dont en premier à Paris et en Île-de-France. Du coup, beaucoup de groupes hôteliers cherchent à redresser la barre et à s’inscrire davantage dans le tourisme de loisirs qu’ils ne le faisaient auparavant, face à la désaffectation des clients d’affaires. Mais, il ne suffit pas de le dire pour que cela marche.

D’autres initiatives consistent à se lancer dans le coworking, y compris en adaptant des chambres désertées par les clients hébergés ou encore, comme l’avance Accor, à ouvrir les hôtels à une clientèle de voisinage, en lui vendant des services. Mais, là encore, on voit un net décalage entre les intentions et un véritable succès qui se fait attendre.

Si de nombreux hôtels de chaînes ont accusé le coup face à la crise du Covid, leur sort reste souvent plus enviable que celui des petits indépendants. Leurs exploitants ont su profiter pleinement des aides gouvernementales (PGE, chômage partiel, etc.) et leur assise financière est malgré tout plus solide. Même si on comptera d’ici quelques mois des fermetures définitives d’hôtels de chaînes. Combien ? Il est encore trop tôt pour le savoir.

Paru le 30 août 2021

Mark Watkins

Les chaînes hôtelières intégrées à un tournant de leur histoire

Il est probable que l’on observe un grand tournant dans le monde des chaînes hôtelières. Malgré des scores de remplissage encore bons, surtout pour les grands réseaux, et tout en restant des réussites pour les mêmes, elles ont à affronter de nouvelles contraintes, qui s’ajoutent aux plus anciennes, dont certaines pourraient à terme leur mettre un genou à terre :

- la domination de la finance et l’entrée de nouveaux actionnaires de poids ou propriétaires, groupes hôteliers chinois de surcroît, dont on ne connaît pas encore les conséquences à court et moyen termes,

- un enfermement dans la standardisation tandis que la clientèle s’en lasse, même si des orientations contraires sont désormais prises,

- une difficulté à recruter des franchisés et un développement désormais poussif,

- une crédibilité relativement faible en bourse, le cas échéant,

- une clientèle qui ne se compose plus forcément d’adeptes inconditionnels des chaînes et qui aime à présent diversifier ses modes d’hébergements touristiques,

- des voyageurs d’affaires qui sont de moins en moins prêts à dépenser de trop pour leur hébergement sous la pression des politiques de voyages de leur employeur (les chaînes intégrées sont globalement plus chères d’environ 20 % à hôtels comparables par rapport aux indépendants),

- des outils de vente et surtout de fidélisation qui ne retiennent plus les clients comme par le passé,

- la concurrence forcenée des OTAs sur internet, sachant que 93 % des voyageurs passent désormais par le Net pour rechercher les hôtels où séjourner, y compris la clientèle d’affaires. Une concurrence qui risque de détourner des franchisés des chaînes et qui fait monter un mécontentement plus ou moins généralisé,

- Une fuite en avant des groupes par la création tous azimuts de (trop) nouvelles marques, à la notoriété lacunaire, peu lisibles et rarement compréhensibles,

- la « revanche » des indépendants, favorisés par les OTAs, qui sont mieux mis en valeur et plus visibles sur les sites de commentaires de voyageurs consultés par 4 clients d’hôtels sur 10.

• Méthodologie : Cette étude exclusive est réalisée dans sa 24e édition depuis 1991 par la société d’études marketing & économiques Coach Omnium, à compte d’auteur. Indépendant de tout groupe hôtelier, l’étude répertorie les chaînes hôtelières présentes en France métropolitaine (hors Dom-Tom). Les informations publiées dans cette étude ont été analysées et contrevérifiées par nos services avec soin. Toutefois, les données fournies par les chaînes hôtelières concernées n’engagent que leurs auteurs via les sites des groupes hôteliers, rapports annuels, documents destinés aux investisseurs faisant état du parc hôtelier, conférences de presse des enseignes et autres sources. Informations non contractuelles. Cette étude est protégée par un copyright Coach Omnium – ©2021.

• Note à nos lecteurs : Le recensement des enseignes comprises dans ce bilan est complexe et relève de choix que nous assumons entièrement, selon des critères qui évoluent année après année. Aussi, nos lecteurs pourront parfois être surpris de ne pas trouver telle ou telle enseigne dans ce dossier, non inscrite volontairement par nous. Il ne s’agit en rien d’un oubli ou encore d’une discrimination, mais des conséquences d’une situation statutaire. Certains opérateurs correspondent à des petits groupes hôteliers mais n’ont pas des caractéristiques propres à une chaîne hôtelière. D’autres, sont avant tout des guides ou des sites Internet avec parfois une déclinaison complémentaire. D’autres peuvent être plutôt des labels ou des chaînes volontaires, ou des resorts (par ex., les hôtels de Disneyland ou d’autres parcs d’attraction ne sont évidemment pas des chaînes hôtelières). Et d’autres encore ne rassemblent pas assez d’adresses (France et étranger) pour que nous les prenions en compte, cette année. Aussi, faut-il surtout retenir dans cette étude les analyses, explications et autres éléments de compréhension du marché.