LA COMMERCIALISATION DES HÔTELIERS INDÉPENDANTS : encore des efforts

Une étude quali-quantitative exclusive à compte d’auteur par Coach Omnium

◼︎ POURQUOI CETTE ENQUÊTE AUPRÈS DES HÔTELIERS INDÉPENDANTS SUR LEUR COMMERCIALISATION ? Si vous n’avez que 2 minutes…

Un bon produit hôtelier — qui plaît à la clientèle, avec ses services — et un bon emplacement sur un marché porteur sont la base du marketing d’un hôtel pour qu’il trouve sa profitabilité. À la condition de dépasser le nécessaire seuil de rentabilité.

Mais, rien ne va sans la dimension commerciale qui a pris toute son importance depuis ces dernières années. Notamment avec l’avènement d’Internet et de ses gros opérateurs omniprésents, dont les agences de voyages en ligne (OTAs). Sans parler de la volatilité de la clientèle et de l’augmentation forcenée de la concurrence et de la para-concurrence. Tout cela impose des efforts supplémentaires dans les ventes pour assurer de bons remplissages, au juste prix.

Autrement dit : un hôtel qui marche est forcément bien commercialisé. Aussi, après trois précédentes études sur le même thème que nous avions réalisées en 2006, en 2011 et en 2018, nous avons remis le couvert en 2021 pour savoir où en étaient les hôteliers indépendants dans la commercialisation de leur établissement. Nous n’avons pas été déçus…

En premier ressort, on peut constater une nette progression dans l’action commerciale des indépendants depuis 2011. Mais, pas chez tous. C’est une hôtellerie à deux vitesses. Ils sont près de 2 hôteliers de grandes villes sur 3 qui réalisent une commercialisation active, mais seulement 1 sur 5 dans les autres localisations. Le reste est de la commercialisation passive (on attend le client) ou pas de commercialisation du tout. A part un abandon aux OTAs et un site Internet, pas toujours très attrayant.

Les vitrines Internet propres aux hôtels sont généralisées, y compris avec des moteurs de réservations, ce qui était en balbutiement il y a encore quelques années. Cela tombe bien, les clients d’hôtels passent principalement par le Net pour trouver les hôtels où se loger…

Mais, pour ce qui est de la commercialisation de terrain, rien n’est mieux qu’avant en dehors des grandes villes. On ignore l’intérêt de la prospection téléphonique et les visites commerciales aux entreprises en zone primaire sont quasiment inexistantes. Pourtant, elles ont souvent des besoins pour loger leurs visiteurs de passage. Bref, c’est une réserve de clientèle souvent importante, laissée totalement en friche.

Enfin, évidemment, la grande nouveauté depuis notre constat de 2011, est le travail intensif avec les OTAs. Qu’on les aime ou pas, qu’on les trouve chères ou indispensables, les hôteliers sont une majorité écrasante à être en contrat avec ces agences, qui leur envoient beaucoup, beaucoup de clients. Et cela peut représenter proportionnellement trop de chambres vendues par ce biais. Certains exploitants tentent de favoriser les réservations en direct via leur site ou par d’autres voies, mais le font souvent maladroitement au détriment de leur image et de leur crédibilité.

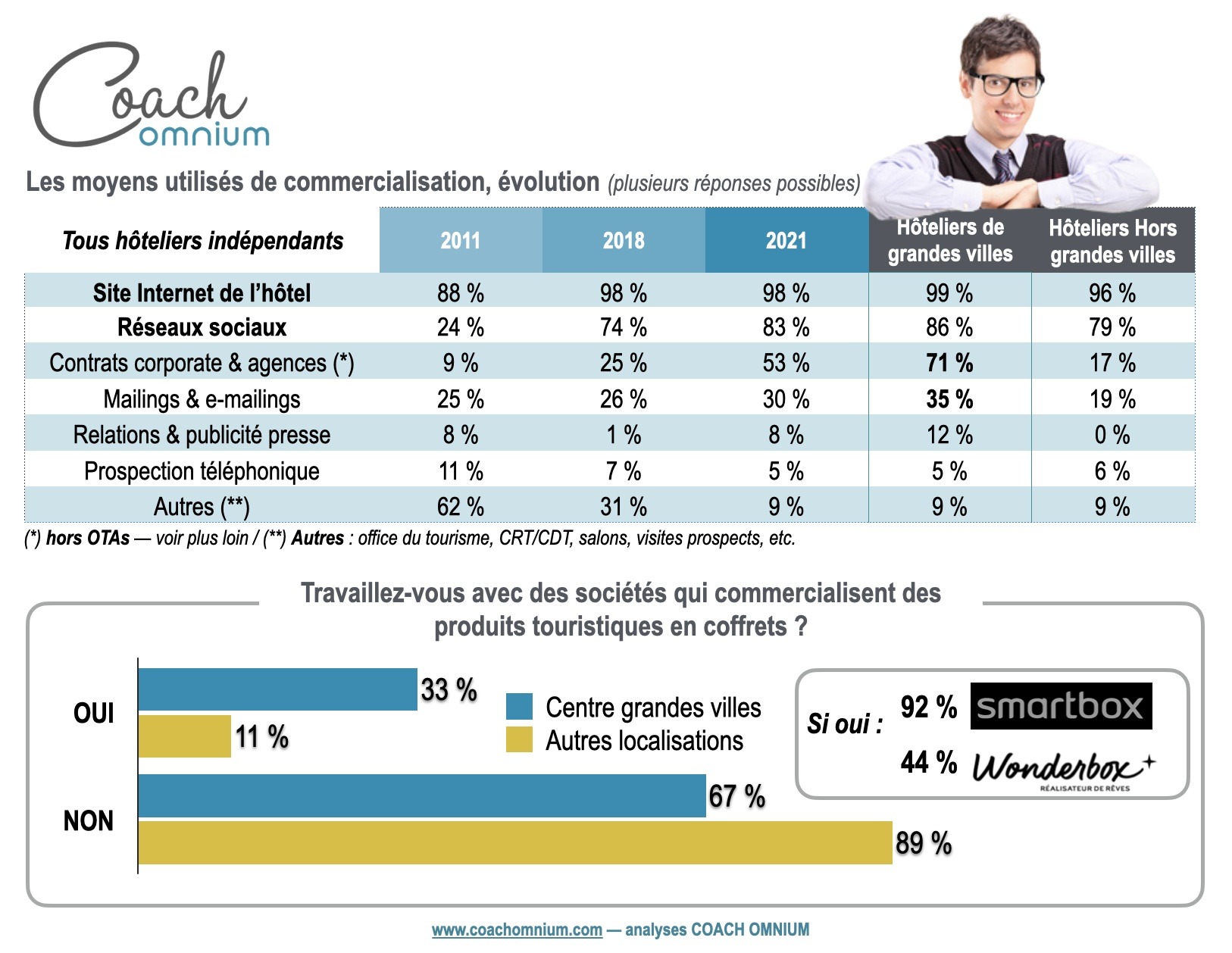

◼︎ LES MOYENS DE COMMERCIALISATION UTILISÉS

La commercialisation menée par les hôteliers indépendants pour leur établissement est désormais dans le tout Internet (voir tableau). Il est vrai que 92 % des clients d’hôtels européens passent par le Net pour trouver des hébergements où se loger, selon les sondages réalisés par Coach Omnium.

• Si 98 % des hôtels ont un site Internet, contre 88 % en 2011, la nouvelle tendance pour se faire connaître porte évidemment sur les réseaux sociaux. 83 % des hôteliers interrogés s’y adonnent contre 24 % il y a 10 ans.

• Ils sont présents en premier sur Facebook (94 %), sur Instagram (59 %) et très modestement sur LinkedIn (7 %) ou sur Twitter (7 %) — plusieurs réponses possibles. Les réseaux sociaux sont un des piliers du marketing affinitaire et bien des décors d’hôtels peuvent être très « instagrammables ». De quoi donner l’envie à de nouveaux clients. Quitte à se trouver sur les réseaux sociaux, 57 % des répondants affirment publier de nouvelles informations et/ou photos une à plusieurs fois par semaine. 40 %, au contraire, le font bien plus rarement…

• Les contrats corporate (avec des entreprises pour l’hébergement de leurs visiteurs) ou avec des agences de voyages / réceptives et tour-opérateurs sont le propre des hôtels dans les grandes villes (71 %) ; c’est bien moins ailleurs, dans les autres localisations (17 %). Nous ne comptons pas les contrats avec les OTAs (agences en ligne) et autres plateformes de réservations, que nous abordons plus loin.

• Même chose pour les mailings et surtout les e-mailings, sous forme de newsletters ou pas : 35 % des hôteliers urbains interrogés en envoient contre seulement 19 % ailleurs.

• Travailler avec les sociétés qui commercialisent des coffrets-cadeaux est peu courant. Si les hôteliers de grandes villes sont 33 % à le faire, ils ne sont que 11 % dans les autres localisations (campagne, mer, montagne, petites villes). Smartbox s’impose dans 92 % des cas — selon les déclarations — contre 44 % pour Wonderbox.

• À noter un écroulement des actions déclarées menées avec l’office du tourisme et/ou le CRT/CDT ou équivalent. En 2011, les hôteliers étaient plus de 30 % à en parler contre moins de 3 % aujourd’hui. Il faut dire que Internet a pris le pas sur le reste et que les partenariats traditionnels ont moins de succès que par le passé.

• Curieusement, lorsque les hôteliers réalisent des actions commerciales, ils sont peu (moins de 18 %) à chercher à en mesurer les retombées. Comment être sûr alors de faire les bons investissements commerciaux ?

• 55 % des exploitants d’hôtels sondés reconnaissent qu’ils font peu d’efforts ou sont peu mobilisés dans le domaine commercial. 29 % ne voient pas l’utilité de l’administration des ventes. Pour 28 %, leur site Internet et leur adhésion à une ou plusieurs OTAs leur suffit. 24 % déclarent manquer de temps pour la commercialisation et 12 % disent ne pas être compétents, ne pas savoir, dans ce domaine.

• Chez les hôteliers indépendants interrogés, dans 87 % des cas, c’est la direction qui s’occupe de la commercialisation de l’hôtel ; dans 2 %, c’est une personne de la réception et 5 % des établissements emploient un(e) commercial(e). Enfin, dans 7 % des cas, l’hôtelier sous-traite les ventes auprès d’une agence extérieure.

Ce constat indique que la dynamique commerciale — pluralité des actions de ventes — se retrouve surtout chez les hôteliers des grandes villes comparés aux autres implantations (campagne, montagne, mer, petites villes, etc.).

Certes, c’est en ville que les hôtels sont les plus grands et que la concurrence est la plus nombreuse et la plus vive, d’où la nécessité d’agir pour trouver des clients. Le mix-clientèle y est également plus large, ce qui demande de se bouger davantage commercialement. Mais, en même temps, les meilleurs taux d’occupation (hormis la période Covid) se trouvent là (plus de 60 % de taux de remplissage en 2019, hors Paris et sa région), tandis qu’ils sont moins bons ailleurs : 46 % en espaces ruraux, par exemple. Lire notre Panorama de l’hôtellerie en France. On aurait pu penser que les hôteliers dans ces destinations hors grandes villes y développeraient davantage de commercialisation. Mais, non. Il faut dire à leur décharge qu’ils ont de plus petites maisons avec peu de personnel, avec un manque patent de temps disponible et peu de moyens.

Cette étude permet d’estimer que 2 hôteliers de grandes villes sur 3 réalisent une commercialisation active, contre 1 sur 5 dans les autres localisations.

◼︎ LE SITE INTERNET DE L’HÔTEL & L’E-RÉPUTATION

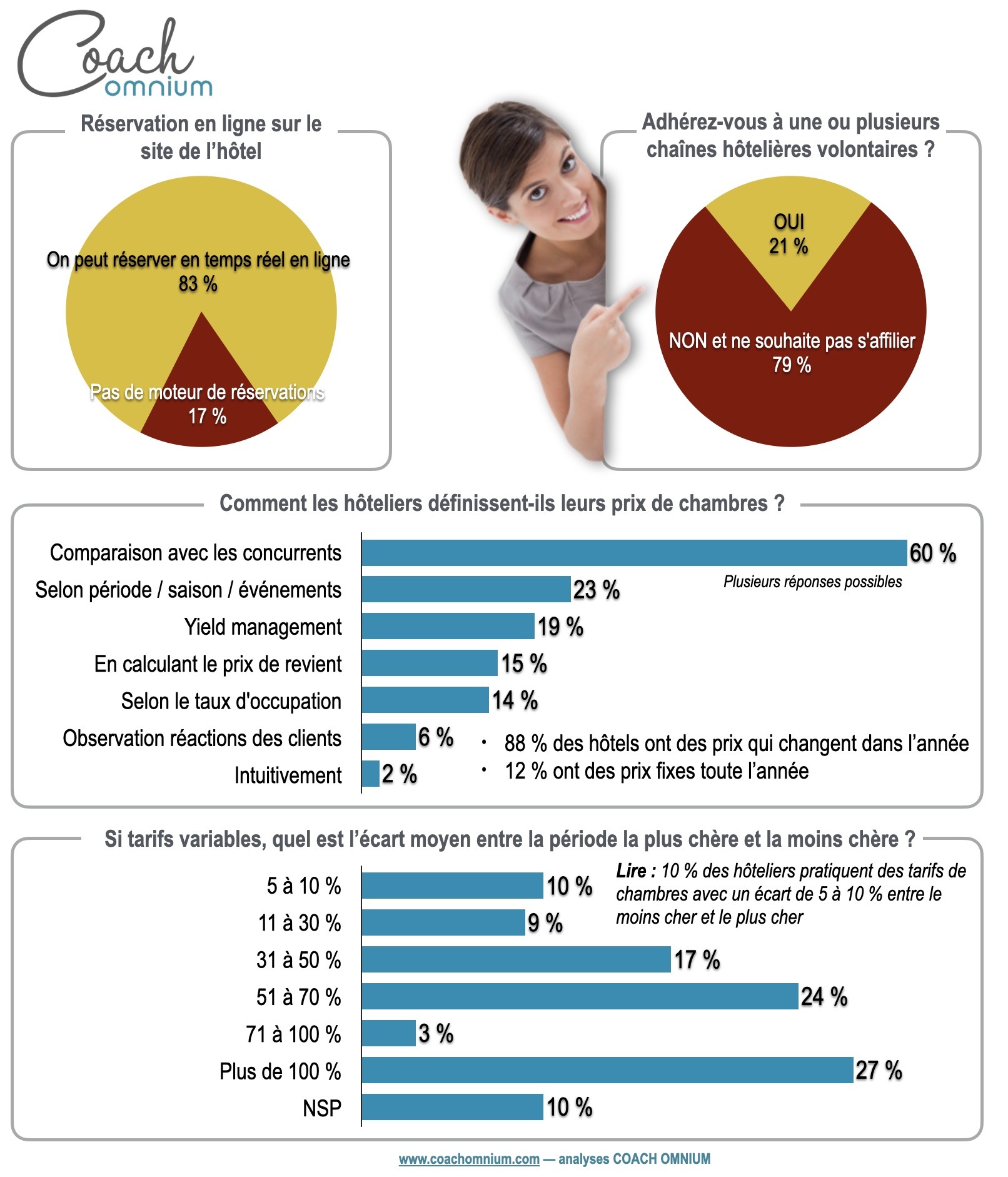

• Si la quasi-totalité des hôteliers indépendants interrogés (98 %) ont un site Internet propre à leur établissement, ils sont 83 % à permettre à leurs clients de réserver en ligne, en temps réel, avec paiement. Ils étaient 72 % en 2011. Chez les autres, il faut téléphoner, envoyer un mail ou remplir un formulaire en ligne avec réponse différée. De quoi faire fuir les clients qui veulent tout, tout de suite. 95 % des clients européens pensent qu’un site Internet hôtelier doit absolument donner la possibilité de réserver immédiatement en ligne (études Coach Omnium).

• 64 % des exploitants déclarent faire référencer leur site sur les moteurs de recherche — mais on ne saura pas par quelle manière — et 48 % disent faire de la publicité ou avoir des partenariats sur d’autres sites pour la promotion de leur établissement.

• Concernant leur e-réputation, 95 % des hôteliers sondés attestent tenir compte des avis en ligne à propos de leur établissement. Dans 91 %, c’est la direction qui répond aux clients, ou encore, dans 24 %, un membre du personnel (chef de réception, réceptionniste…). Seulement moins de 1 % sous-traitent ce travail à une agence spécialisée.

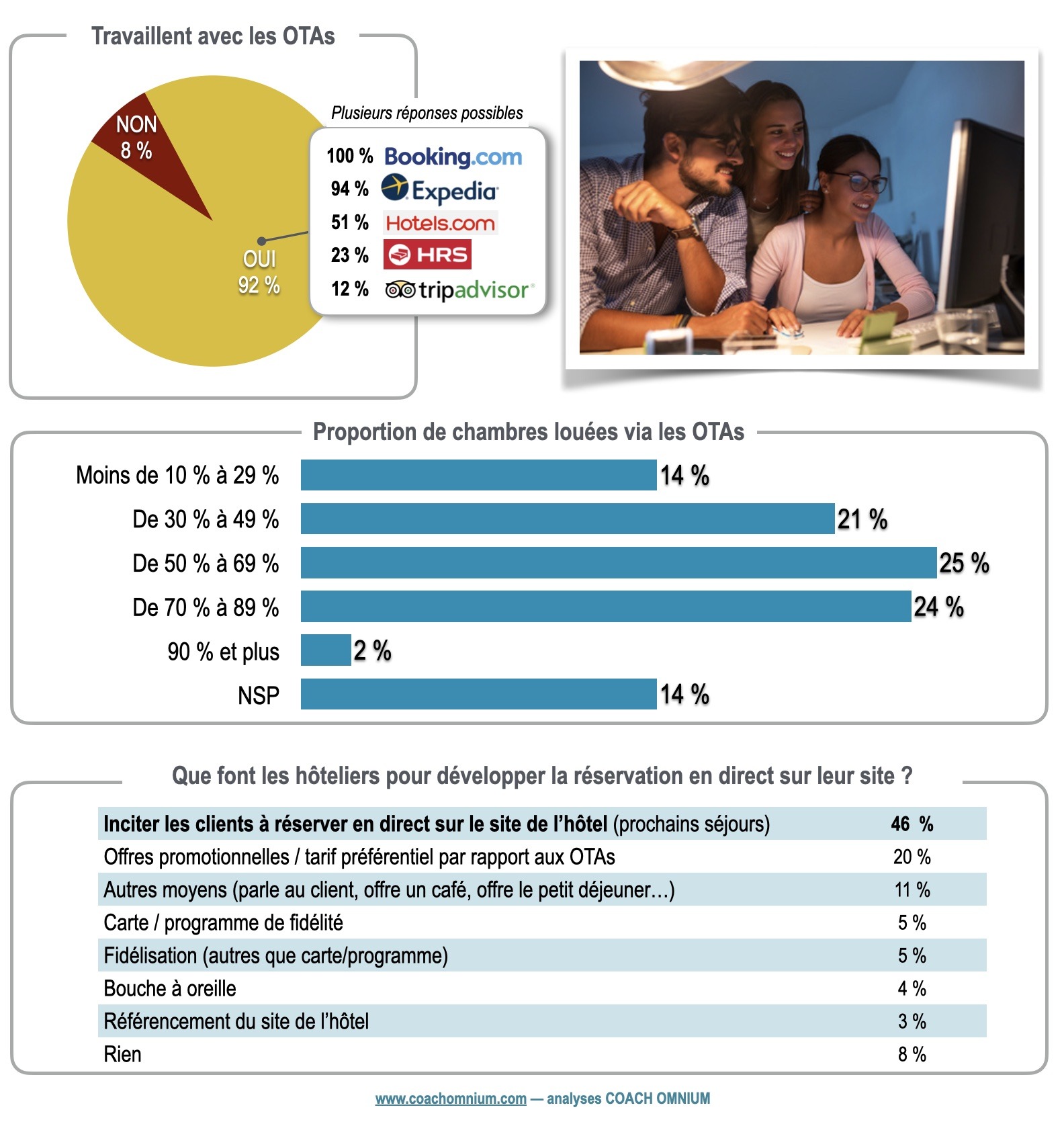

◼︎ LES AGENCES DE VOYAGES EN LIGNE (OTAs)

• Le moins que l’on puisse dire est que les exploitants indépendants sont bel et bien abonnés aux plateformes de réservations hôtelières. Ils sont 92 % dans ce cas (voir graphique), dont 100 % sur Booking dans notre échantillon, 94 % sur Expedia et 51 % sur Hotels.com.

• Selon leurs déclarations, 77 % sont plutôt satisfaits à très satisfaits de leur collaboration avec les OTAs ; 17 % croient que c’est indispensable pour eux.

• Malgré cela, 53 % des hôteliers trouvent que les commissions des OTAs sont trop élevées et 27 % pensent que l’opération n’est pas rentable ou pas intéressante sur les plans économique et commercial.

• Pour autant, quels que soient les avis négatifs des professionnels, on assiste à un véritable abandon de leur part aux OTAs dans la commercialisation de leur hôtel (voir graphique). Dans 51 % des cas, plus de 50 % des chambres sont louées via ces intermédiaires, avec commissions à payer. Cela s’est même aggravé : 42 % des hôtels avaient plus de 50 % de leurs chambres louées au travers des OTAs en 2018. C’est plus de 70 % des ventes chez 1/4 des hôteliers !

Or, pour une bonne modélisation économique, les hôtels ne devraient pas dépasser 20 à 25 % de leurs chambres louées par les OTAs. Peu y parviennent ou font quelque chose pour.

• Pour favoriser les ventes en direct et pour éviter que leurs clients passent par les OTAs, la principale démarche, pour 46 % des hôteliers concernés, consiste à discuter avec les clients pour les inciter à réserver en direct lors de leurs prochains séjours. Seulement 20 % affichent des tarifs moins élevés sur leur propre site que sur les plateformes de réservations. On n’ose pas affronter Booking et consort sur ce registre des prix.

• Si les clients peuvent admettre que les hôteliers n’aiment pas travailler avec les OTAs — mais alors, comment comprendre qu’ils s’y affilient ? —, il est difficile de convaincre les voyageurs de tourner le dos à ces plateformes. 66 % des clients d’hôtels (français et étrangers) passent par des OTAs pour réserver leurs séjours. D’autant plus que 88 % des voyageurs sont satisfaits des plateformes en ligne, ce qui est moins le cas des sites d’hôtels ou de chaînes. Quant au prosélytisme consistant à culpabiliser les clients de passer par les OTAs, il va de soi que c’est une très mauvaise idée.

◼︎ L’ADHÉSION À UNE CHAÎNE HÔTELIÈRE VOLONTAIRE

• Dans notre sondage, 21 % des hôteliers indépendants adhèrent à une ou plusieurs chaînes hôtelières volontaires. Non seulement les autres ne sont pas affiliés, mais ils déclarent ne pas souhaiter le faire.

• Pour justifier leur adhésion (21 %), 67 % espèrent en obtenir davantage de clients et 26 % souhaitent bénéficier de la notoriété de l’enseigne. Sauf que notre étude sur la notoriété des enseignes de chaînes hôtelières démontre que peu ont une notoriété significative auprès des clientèles hôtelières européennes, notamment dans les réseaux volontaires. Avec à la clef, un impact commercial faible. 35 % des répondants y voient le bénéfice de conseils ou d’outils pour leur commercialisation.

• Pour les récalcitrants (79 %), 66 % disent tout simplement qu’ils sont indépendants et qu’ils souhaitent le rester à l’écart de toute organisation intrusive. Ils évoquent également le manque de crédibilité commerciale des chaînes volontaires face aux OTAs, le coût élevé de la cotisation ou encore la faible notoriété des enseignes.

◼︎ LA FIXATION DES PRIX DES CHAMBRES

C’est bien le casse-tête de la plupart des hôteliers : comment fixer ses prix pour qu’ils ne fassent pas fuir les clients tout en se garantissant des marges suffisantes pour rentabiliser leur affaire.

• Ils sont une minorité (15 % contre 34 % en 2011) à déterminer leurs tarifs à partir de leur prix de revient. Il faut dire que l’exercice est compliqué car définir son prix de revient en hôtellerie l’est tout autant, entre charges d’exploitation fixes et proportionnelles, amortissements, frais financiers, etc.

• La pratique la plus courante, et déjà dans les mêmes proportions en 2011 et en 2018, est la comparaison avec les concurrents locaux (60 % des pratiques). Sans oublier qu’eux font de même ! C’est donc le chien qui se mord la queue, où l’on compare parfois ce qui est incomparable, puisque les prix ne sont pas les seuls critères pour les clients. Et quand un ou des concurrents majeurs font du dumping tarifaire pour améliorer leur taux d’occupation, cela mène à un marché qui s’appauvrit et s’entre-déchire.

• On sera étonné que pratiquement aucun hôtelier (6 %) ne s’intéresse aux réactions des clients pour savoir si ses tarifs sont bien positionnés ou pas (pas de marketing de la demande). Il est vrai qu’il est compliqué de faire parler la clientèle sur ce point et d’obtenir des réponses sincères. Pour 7 clients d’hôtels sur 10, les hôtels sont toujours trop chers, soit par rapport à leurs moyens, soit face au rapport qualité/offre/prix.

• Parallèlement, la généralisation du yield management, assisté par ordinateur ou pas, commence doucement à se répandre chez les hôteliers indépendants (19 %), après les chaînes intégrées. Avec Internet et en fonction des prévisions parfois possibles à court terme dans la demande (baissière ou haussière), faire bouger ses prix au jour le jour, sans complexe, n’est plus ni un problème, y compris pour la clientèle, ni un tabou comme beaucoup d’hôteliers le croyaient jusque-là.

• Si bien que les hôteliers indépendants, parmi les interrogés dans cette enquête de Coach Omnium, ne sont plus que 12 % à avoir une grille tarifaire fixe et invariable.

• A l’inverse, chez 88 % des professionnels, les tarifs bougent, soit saisonnièrement, soit en variation semaine / week-end ou sous la forme de yield management, au jour le jour. Et le résultat de ces variations tarifaires ne manque pas de surprendre. 54 % appliquent des différences de prix des chambres de plus de 50 % entre le moins cher et le plus cher. C’est même 27 % chez qui le grand écart tarifaire est de plus de 100 % ! Un phénomène que l’on trouve surtout dans les très grandes villes, dont en premier à Paris. Une pratique qui ne plaît pas forcément à la clientèle.

◼︎ COWORKING

• Grand sujet à la mode, notamment depuis la crise du Covid, le télétravail et le confinement, le coworking dans les hôtels on en parle beaucoup. Mais, concrètement, les hôteliers indépendants de centres villes (les autres localisations sont peu concernées, exceptées près des aéroports) ne sont que 8 % à avoir mis en place une offre pour les « coworkers ».

• C’est une prestation qui peut sembler pratique pour occuper un hall d’hôtel vide durant la journée. Mais, de facto, sa rentabilité est pauvre voire improbable : lire notre dossier sur le sujet.

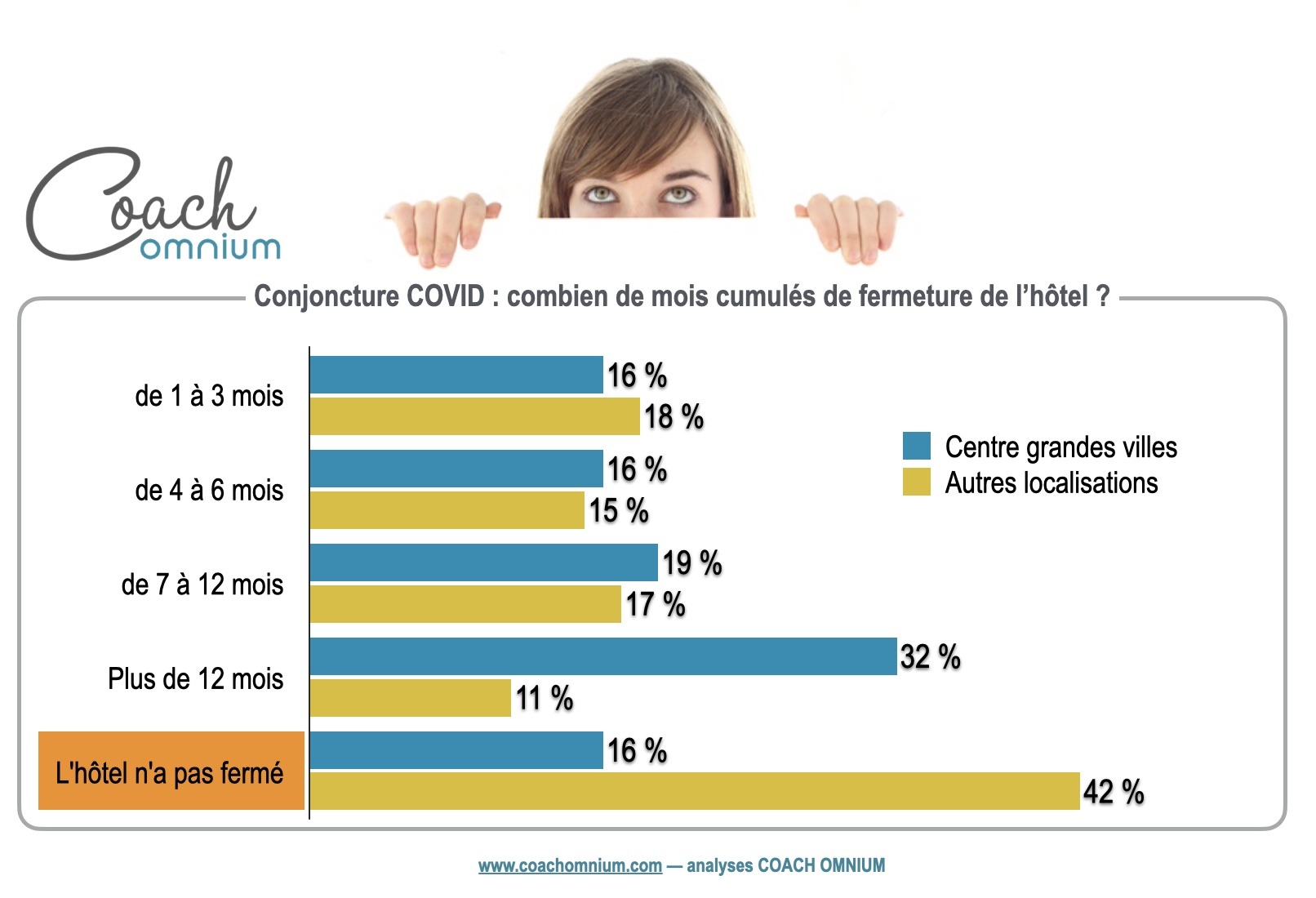

◼︎ LE COVID ET LA CONJONCTURE

• La crise du Covid a contraint de nombreux hôtels à fermer, par manque de clients dans la majorité des cas (voir graphique). Si seulement 11 % des hôteliers hors centre villes ont fermé leur établissement plus de 12 mois, c’était 32 % dans les grandes villes.

• A peine 16 % des exploitants situés dans les grandes villes n’ont jamais opté pour la fermeture durant la crise contre 42 % dans les autres localisations.

• La reprise est lente et au moment de notre enquête (Novembre 2021), à peine 20 % des hôteliers interrogés étaient en train de mettre en place des actions pour relancer / développer les ventes. Cela se résume à des e-mailings (20 %), des tarifs promotionnels (27 %) ou encore des travaux de rénovation (10 %).

• Si 49 % des hôteliers interrogés n’évoquent aucune difficulté majeure dans la commercialisation de leur établissement, d’autres parlent de la concurrence des OTAs ou des autres hôtels, du manque de temps à consacrer aux ventes ou encore du manque de personnel qualifié.

◼︎ LES HÔTELS INDÉPENDANTS INTERROGÉS

Pour cette enquête quali-quantitative, Coach Omnium a interviewé 213 hôteliers indépendants — contacts utiles — (ne comprenant pas les franchisés à des réseaux intégrés), choisis aléatoirement avec un échantillonnage objectif cible se rapprochant de la typologie de l’offre nationale, tant que possible. L’enquête s’est déroulée par téléphone — méthode la plus fiable après le face-à-face et bien avant les enquêtes par Internet —, en novembre 2021, par les équipes de Coach Omnium.

Les hôtels se situent de manière équilibrée, dans la plupart des régions de France métropolitaine : grandes villes, villes moyennes, périphérie de moyennes et grandes villes, stations balnéaires, stations de montagne, campagne / rural. Les professionnels interrogés, selon les types et tailles de structures : exploitants / directeurs d’hôtels, assistants de direction, chefs de réception, responsables / attachés commerciaux.

— Aimable avertissement — Cette enquête quali-quantitative exclusive a été pensée, élaborée et traitée par Coach Omnium, société d’études et de conseil spécialisée dans le tourisme et l’hôtellerie. Coach Omnium est propriétaire des droits selon la Loi N° 57-298 du 11 mars 1957 sur la propriété commerciale, industrielle, littéraire et artistique (Journal Officiel du 14 mars 1957 et rectificatif Journal Officiel du 19 avril 1957). Mention obligatoire après autorisation : « source Coach Omnium« . Copyright — © 2021 / Coach Omnium.

Mark Watkins